(서울=NSP통신) 강수인 기자 = 지난해 모든 국내은행의 자본비율이 규제비율은 상회하는 등 안정적인 모습을 보였다. 다만 금융감독원은 통화정책 불확실성 및 부동산 경기 부진 등으로 금융시장 변동성이 확대될 우려가 있어 은행 건전성 제도를 지속 정비해 나갈 예정이라고 밝혔다.

29일 금융감독원이 발표한 ‘2023년 12월말 은행지주회사 및 은행 BIS기준 자본비율 현황(잠정)’에 따르면 지난해 12월말 국내은행의 BIS기준 총자본비율은 15.66%로 전년말 대비 0.37%p 상승했다. BIS기준 자본비율은 총자산 대비 자기자본 비율로 은행의 재무구조 건전성을 나타낸다.

보통주자본비율은 13.01%로 전년말 대비 0.40%p 상승했다. 보통주자본비율은 총자본에서 보통주로 조달되는 자본의 비율로 금융사의 손실흡수능력을 보여준다. 기본자본비율은 14.29%로 전년말 대비 0.38%p 상승했다. 단순기본자본비율은 6.59%로 전년말 대비 0.39%p 상승했다.

규제비율이 보통주자본비율 7%, 기본자본비율 8.5%, 총자본비율 10.5%(주요 시중은행 1%p 가산), 단순기본자본비율 3%임을 감안하면 높은 수준이다.

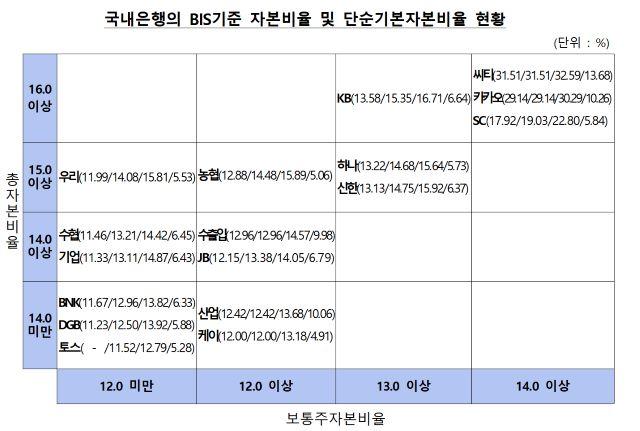

은행별로 보면 ▲총자본비율 16% 이상 은행은 씨티·카카오뱅크·SC제일·KB국민은행 ▲15% 이상 은행은 하나·신한·농협·우리은행 ▲14% 이상 은행은 수출입은행·JB·수협·기업은행 ▲14%미만은 산업·케이뱅크·BNK·DGB·토스뱅크 등으로 나타났다.

보통주자본비율 기준으로는 씨티·카카오뱅크·SC제일은행이 14% 이상, KB·하나·신한은해이 13% 이상으로 상대적으로 높은 수준을 나타냈다.

금감원은 “지난해 당기순이익 증가 등으로 자본증가율이 위험가중자산증가율을 상회했다”며 “다만 2024년중에도 주요국 통화정책 불확실성 및 부동산 경기 부진 등으로 금융시장 변동성이 확대될 우려가 있음에 따라 금감원은 국내은행의 자본적정성 현황에 대한 모니터링을 강화하는 한편 손실흡수능력 제고를 위해 은행 건전성 제도를 지속 정비해 나갈 예정”이라고 밝혔다.

ⓒ한국의 경제뉴스통신사 NSP통신·NSP TV. 무단전재-재배포 및 AI학습 이용 금지.

![[NSPAD]삼성전자](https://file.nspna.com/ad/T01_samsung_4368.gif)

![[NSP7컷]인터넷은행의 혁신적인 배신 [NSP7컷]인터넷은행의 혁신적인 배신](https://file.nspna.com/news/2023/05/30/photo_20230530123951_639759_0.jpg)

![[NSP PHOTO][식품업계 기상도]사조씨푸드 맑음·교촌에프앤비 구름조금](https://file.nspna.com/news/2025/04/04/20250404190636_748573_0.jpg)

![[NSP PHOTO][업앤다운]은행주 하락…카카오뱅크↑·JB금융↓](https://file.nspna.com/news/2025/04/04/20250404180333_748563_0.jpg)

![[NSP PHOTO][금융업계기상도]IBK기업은행 흐림·NH농협은행 비](https://file.nspna.com/news/2025/04/04/20250404174932_748559_0.jpg)

![[NSP PHOTO][들어보니]김병환은 돌아섰다…재등장한 지분형 모기지, 학계·업계 우려](https://file.nspna.com/news/2025/03/27/20250327113655_746848_0.jpg)

![[NSP PHOTO][들어보니]혜택구성·멤버십관리 신세계 최하위…만족도, 소비자 판단](https://file.nspna.com/news/2025/03/13/20250313090929_744276_0.jpg)

![[NSP PHOTO][들어보니]소비자 우려 불구 농심 라면·스낵 7.2%↑…경영여건 악화](https://file.nspna.com/news/2025/03/06/20250306171604_743300_0.jpg)

![[NSP PHOTO][업앤다운]식품주 상승…사조씨푸드↑·삼양식품↓](https://file.nspna.com/news/2025/04/04/20250404160706_748510_0.jpg)

![[NSP PHOTO][업앤다운]게임주 상승…모비릭스↑·스타코링크↓](https://file.nspna.com/news/2025/04/03/20250403182808_748364_0.jpg)

![[NSP PHOTO]5년간 부동산대출 506조 증가…GDP 대비 가계대출 90.7%](https://file.nspna.com/news/2025/04/03/photo_20250403152146_748282_0.jpg)

![[NSP PHOTO]미 관세폭탄에 최상목 시장 변동성 과도한 확대 시 시장안정조치 즉각 시행](https://file.nspna.com/news/2025/04/03/photo_20250403094946_748115_0.jpg)

![[NSP PHOTO]신세계·롯데 아픈손가락, 편의점·이커머스…동종업계 꼴찌행](https://file.nspna.com/news/2025/04/02/photo_20250402154856_748029_0.jpg)

![[NSP PHOTO]LG전자·기아 맞손…AI 모빌리티 공간 솔루션의 새 패러다임 제시](https://file.nspna.com/news/2025/04/03/photo_20250403141844_748258_0.jpg)

![[NSP PHOTO]새마을금고, 24개 금고 합병…고객출자금·예적금 전액 보호](https://file.nspna.com/news/2025/04/03/photo_20250403101710_748123_0.jpg)

![[NSP PHOTO]유상대 한은 부총재 미 상호관세, 예상보다 강한 수준](https://file.nspna.com/news/2025/04/03/photo_20250403100727_748119_0.jpg)

![[NSP PHOTO]삼성전자 DX부문장 노태문 사장 선임…한종희 부회장 공백 최소화](https://file.nspna.com/news/2025/04/01/photo_20250401161601_747754_0.jpg)

![[NSP PHOTO]하이브IM, 300억원 추가 투자 유치…게임 사업 가속화](https://file.nspna.com/news/2025/04/01/photo_20250401112032_747601_0.jpg)

![[NSP PHOTO]금융당국 수장들, 지분형 모기지 전환 한목소리](https://file.nspna.com/news/2025/04/03/photo_20250403173630_748349_0.jpg)

![[NSP PHOTO]데브시스터즈, 쿠키런: 모험의 탑 日 정식 출시](https://file.nspna.com/news/2025/04/03/photo_20250403141621_748257_0.jpg)

![[NSP PHOTO]SKT·케플러 맞손…AI 기반 시장 정보 분석 협력](https://file.nspna.com/news/2025/04/03/photo_20250403140752_748247_0.jpg)

![[NSP PHOTO]삼성물산, 유럽 원전 시장 공략 가속화](https://file.nspna.com/news/2025/04/02/photo_20250402164002_748059_0.jpg)

![[NSP PHOTO][타보니]KGM 토레스 하이브리드, 연비·가격·성능 다잡은 SUV](https://file.nspna.com/news/2025/03/27/20250327134833_746895_0.jpg)

![[NSP PHOTO][타보니]렉서스 LX 700h, 오프로드를 즐기는 회장님의 품격](https://file.nspna.com/news/2025/03/24/20250325174223_746095_0.jpg)

![[NSP PHOTO][타보니]지프 최초 전기 SUV 어벤저, 유럽서 10만 건 계약 이유는](https://file.nspna.com/news/2025/03/21/20250321152243_745922_0.jpg)