[서울=NSP통신] 김정태 기자 = 롯데쇼핑(023530)이 하이마트 인수를 위한 우선협상대상자가 되면서 최종 인수자가 될 가능성이 높아졌다.

양측은 MBK파트너스가 제시했던 1조2000억원대에서 인수가 협상을 시작할 것으로 알려지고 있다.

이미 한차례 인수포기 사태를 경험한 만큼 인수 가격이 1조2000억원을 크게 벗어나지는 않을 것으로 예상된다.

1조2000억원에 인수가가 결정될 경우 지분율 65.25% 기준으로 인수가는 주당 약 7만8000원, 12MF PER 15.7배에 해당하는 가격이다.

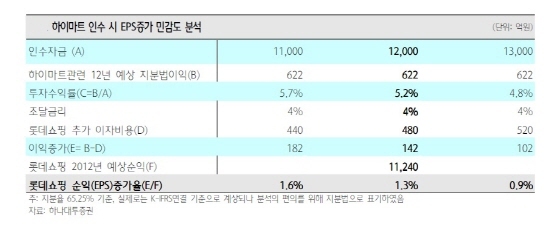

박종대 하나대투증권 애널리스트는 “이번 하이마트 인수는 장단기 모두 긍정적으로 평가한다”며 “단기적으로 조달금리를 4% 가정할 때(실제 전년도 조달금리는 3%였다) 1조2000억원에 대한 추가적인 이자비용은 연간 480억원으로 올해 기준 하이마트의 당기순익(약 950억원 추정, 지분법으로 622억원)을 기준으로 1.3%의 EPS 증가효과가 있다”고 밝혔다.

이에 따라 롯데쇼핑은 중장기적으로 국내 가전유통시장 최대 MS를 확보하면서 추가적인 성장동력 및 수익성 개선을 기대할 수 있게 됐다.

전국 하이마트 314개를 확보하면서 전년도 가전 카테고리 킬러 시장 진출을 공식화한 상황에서 막강한 유통망을 일시에 갖추게 됐다.

하이마트의 국내 전체 가전시장 MS는 약 13% 정도. 기존 롯데쇼핑의 백화점과 마트 등의 가전매출과 합쳐질 경우 매출 규모는 약 5조원, 22%까지 MS가 상승할 것으로 추정된다.

국내 가전 유통에서 독보적인 위치를 확보하게 된다.

이에 따라 박종대 애널리스트는 “가전 제조업체들에 대한 높은 협상력으로 작용하면서 추가적인 GPM 개선을 기대할 수 있으며, 하이마트의 우수한 영업노하우를 흡수해 기존 디지털파크의 실적개선에도 긍정적인 작용을 할 것으로 보인다”며 “뿐만 아니라 롯데쇼핑의 카테고리 킬러 시장 진출에 가장 큰 위험요인으로 작용했던 경쟁심화와 그로 인한 불확실성이 제거되면서 추가적인 성장동력으로서 실적가시성이 높아졌다는 점도 긍정적이다”고 분석했다.

(경제중심 뉴스통신사 NSP통신의) 본 자료는 증권사 리서치센터가 발표한 자료로 전문 연구원들의 소중한 리포트를 근거로 작성됐습니다.

김정태 NSP통신 기자, ihunter@nspna.com

<저작권자ⓒ 국내유일의 경제중심 종합뉴스통신사 NSP통신. 무단전재-재배포 금지.>

![[NSPAD]삼성전자](https://file.nspna.com/ad/T01_samsung_4125.gif)

![[NSP7컷]인터넷은행의 혁신적인 배신 [NSP7컷]인터넷은행의 혁신적인 배신](https://file.nspna.com/news/2023/05/30/photo_20230530123951_639759_0.jpg)

![[NSP PHOTO]이복현 한 마디에 뒤집힌 우리금융…사실상 현 경영진 사퇴 압박](https://file.nspna.com/news/2024/11/29/20241129112250_729350_0.jpg)

![[NSP PHOTO][그래프속이야기]코로나19 이후 은행 부실채권 꾸준히 확대](https://file.nspna.com/news/2024/11/29/20241129102712_729343_0.jpg)

![[NSP PHOTO]우리금융, 차기 우리은행장에 정진완 추천…신뢰 회복할 것](https://file.nspna.com/news/2024/11/29/20241129093546_729330_0.jpg)

![[NSP PHOTO][들어보니]은행권 희망퇴직 시작…지금이 피크…인위적 축소는 없을 듯](https://file.nspna.com/news/2024/11/27/20241127131448_728865_0.jpg)

![[NSP PHOTO][들어보니]해외수주 1, 2위 다툰 삼성물산·현대건설 뒷걸음질..대내외적 원인](https://file.nspna.com/news/2024/11/05/20241105174215_725327_0.png)

![[NSP PHOTO][들어보니]인터넷은행 등 가상계좌 악용 청소년 범죄↑…은행권 작정하고 속이면 심사통과](https://file.nspna.com/news/2024/03/18/20240318130327_688317_0.jpg)

![신한카드[N06] [NSPAD]신한카드](https://file.nspna.com/ad/N06_shinhancard_4327.jpg)

![하나카드[N06] [NSPAD]하나카드](https://file.nspna.com/ad/N06_hanacard_4326.png)

![그라비티[N06] [NSPAD]그라비티](https://file.nspna.com/ad/N06_gravity_4325.png)

![한화[N06][N06_hanwhagroup_4322] [NSPAD]한화](https://file.nspna.com/ad/N06_hanwhagroup_4322.jpg)

![에쓰오일[N06] [NSPAD]에쓰오일](https://file.nspna.com/ad/N06_soil_4321.jpg)

![농협은행[N06] [NSPAD]농협은행](https://file.nspna.com/ad/N06_nhbank_4306.jpg)

![KB국민카드[N06] [NSPAD]KB국민카드](https://file.nspna.com/ad/N06_KBCARD_4299.jpg)

![토스[N06] [NSPAD]토스](https://file.nspna.com/ad/N06_toss_4292.png)

![KB금융지주[N06] [NSPAD]KB금융지주](https://file.nspna.com/ad/N06_kbjiju_4291.gif)

![종근당[N06][N06_jonggdang_4289] [NSPAD]종근당](https://file.nspna.com/ad/N06_jonggdang_4289.png)

![스마일게이트[N06][N06_smilegate_4287] [NSPAD]스마일게이트](https://file.nspna.com/ad/N06_smilegate_4287.jpg)

![기업은행[N06] [NSPAD]기업은행](https://file.nspna.com/ad/N06_IBKBANK_4285.png)

![하나금융[N06] [NSPAD]하나금융](https://file.nspna.com/ad/N06_hanagroup_4283.jpg)

![한진[N06] [NSPAD]한진](https://file.nspna.com/ad/N06_hanjin_4282.png)

![국민은행[N06] [NSPAD]국민은행](https://file.nspna.com/ad/N06_kbstar_4280.jpg)

![영풍[N06][N06_ypung_4279] [NSPAD]영풍](https://file.nspna.com/ad/N06_ypung_4279.png)

![HD현대[N06][N06_HDHKCHUSUN_4278] [NSPAD]HD현대](https://file.nspna.com/ad/N06_HDHKCHUSUN_4278.jpg)

![삼성SDI[N06] [NSPAD]삼성SDI](https://file.nspna.com/ad/N06_samsungsdi_4277.png)

![CJ올리브영[N06][N06_CJGROUP_4276] [NSPAD]CJ올리브영](https://file.nspna.com/ad/N06_CJGROUP_4276.png)

![[NSP PHOTO][금융업계기상도]신한은행 맑음·NH농협은행 흐림](https://file.nspna.com/news/2024/11/22/20241122160608_728217_0.jpg)

![[NSP PHOTO][금융업계기상도]카카오뱅크 맑음·케이뱅크 구름조금](https://file.nspna.com/news/2024/11/15/20241115153449_727092_0.jpg)

![[NSP PHOTO][금융업계기상도]우리은행 비온뒤갬·케이뱅크 흐림](https://file.nspna.com/news/2024/11/08/20241108174637_725979_0.jpg)

![[NSP PHOTO]이복현 한 마디에 뒤집힌 우리금융…사실상 현 경영진 사퇴 압박](https://file.nspna.com/news/2024/11/29/photo_20241129112250_729350_0.jpg)

![[NSP PHOTO]우리금융, 차기 우리은행장에 정진완 추천…신뢰 회복할 것](https://file.nspna.com/news/2024/11/29/photo_20241129093546_729330_0.jpg)

![[NSP PHOTO]이창용 한은 총재 가산금리, 금융안정 위해 치룬 비용…내년 초 하락 예상](https://file.nspna.com/news/2024/11/28/photo_20241128121502_729101_0.jpg)

![[NSP PHOTO]코로나19 이후 은행 부실채권 꾸준히 확대](https://file.nspna.com/news/2024/11/29/photo_20241129102712_729343_0.jpg)

![[NSP PHOTO]저축은행 3분기 3636억원 적자…전분기 대비 손실 감소](https://file.nspna.com/news/2024/11/28/photo_20241128153526_729211_0.jpg)

![[NSP PHOTO]이복현 기준금리 인하됐지만 관리 기조 확고히 유지](https://file.nspna.com/news/2024/11/28/photo_20241128112340_729087_0.jpg)

![[NSP PHOTO]환율·내수부진 부담…올해 마지막 기준금리 인하·성장률 하향](https://file.nspna.com/news/2024/11/28/photo_20241128101355_729063_0.jpg)

![[NSP PHOTO]엔씨, 독립 개발 스튜디오 체제 출범…4개 자회사 설립 확정](https://file.nspna.com/news/2024/11/28/photo_20241128100118_729059_0.jpg)

![[NSP PHOTO]대우건설, 베트남 고층 주거복합건물 착공…사업비 약 2억7천만달러 규모](https://file.nspna.com/news/2024/11/27/photo_20241127102545_728790_0.jpg)

![[NSP PHOTO]액션스퀘어, 터키 바이트테크놀로지와 블레이드 IP 라이센싱 계약 체결](https://file.nspna.com/news/2024/11/27/photo_20241127115510_728855_0.jpg)

![[NSP PHOTO]캠코, 국유부동산 대부·매각 481건…유찰시 저렴한 가격 나와](https://file.nspna.com/news/2024/11/26/photo_20241126142906_728659_0.jpg)

![[NSP PHOTO]비상 걸린 비상금대출…20대, 중·저신용자 몰려 연체율↑](https://file.nspna.com/news/2024/11/20/photo_20241120150609_727701_0.jpg)

![[NSP PHOTO][타보니]쉐보레 올 뉴 콜로라도, 폭설 속 험로 질주에도 안전한 픽업](https://file.nspna.com/news/2024/11/28/20241128175032_729283_0.jpg)

![[NSP PHOTO][타보니]볼보 XC90 B6 AWD, 온·오프로드 자유로운 안전한 SUV](https://file.nspna.com/news/2024/11/25/20241125171334_728470_0.jpg)

![[NSP PHOTO][타보니]혼다 CR-V 하이브리드, 2.0L 직분사 앳킨슨 엔진·E-CVT 변속기 조화로 소음·진동 개선](https://file.nspna.com/news/2024/11/21/20241121160311_727980_0.jpg)