[서울=NSP통신] 김정태 기자 = 삼성전자(005930)가 LCD사업부를 분할해 오는 4월 1일 삼성디스플레이(가칭) 설립에 이어 삼성모바일디스플레이(SMD)와 합병 등 다양한 사업구조 개편을 검토중에 있다.

소현철 신한금융투자 애널리스트는 “삼성전자는 소니와 LCD합작 청산으로 TV고객확보에 어려움을 겪고 있을 뿐만 아니라 LTPS기반 RGB OLED TV개발도 쉽지 않은 상황이다”며 “이에 삼성전자는 삼성디스플레이 설립과 삼성모바일디스플레이와의 합병을 통한 디스플레이 사업의 재편을 단행해, 현재의 난국을 타개하기 위한 전략적인 선택을 했다고 판단된다”고 말했다.

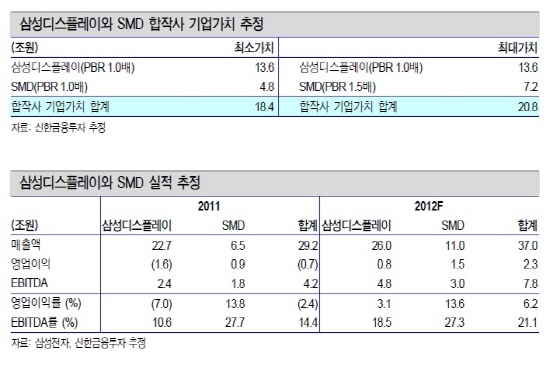

신한금융투자 리서치센터에 따르면, 현재 삼성디스플레이의 자본 총계는 13조6000억원. LG디스플레이 밸류에이션 2012F PBR 1.0배를 적용하면 삼성디스플레이의 기업가치는 13조6000억원으로 추정된다.

SMD의 자본총계는 4조8000억원이며 지난해 3월 유상증자시 밸류에이션 PBR 1.5배를 적용하면 SMD의 기업가치는 4조8000억원에서 7조2000억원으로 예상된다.

따라서 만약, 삼성디스플레이와 SMD 합작시 기업가치는 18조4000억원에서 20조8000억원으로 늘어날 것으로 보인다.

합작사의 기업가치는 LG디스플레이 기업가치 10조3000억원 대비 80% 이상 높기 때문에 차세대 디스플레이 사업에 공격적으로 투자할 수 있는 여력이 높을 것으로 예상된다.

소현철 애널리스트는 “삼성SDI의 SMD 지분 35.6%의 가치는 최소 1조7000억원에서 최대 2조6000억원으로 추정된다”며 “다만, 삼성디스플레이와 SMD 합작사에 대한 삼성SDI의 지분율은 35.6%에서 9.3%~12.5%로 하락할 것으로 예상되고 있어 신설 합작사로부터의 지분법 이익 인식이 불가능하다”고 분석했다.

그러나, 그는 “이와 같은 우려로 삼성SDI 주가가 했지만, 삼성SDI 펀더멘탈에 미치는 영향은 없다”고 말했다.

삼성디스플레이와 SMD 합작사의 2012년 예상 상각전 영업이익(EBITDA)은 7조8000억원으로 합작사의 설비투자(Capex) 6조원을 충분히 커버할 수 있는 수준. 따라서, 신규 합작사의 유가증권시장에 상장할 가능성은 낮은 것으로 판단된다.

이에 소현철 애널리스트는 “삼성디스플레이의 상장에 따른 수급문제 우려로 LG디스플레이 주가의 추가하락 가능성은 없다”며 “오히려 양사의 OLED TV양산경쟁은 LG디스플레이 기업가치를 높일 수 있을 것이다”고 전망했다.

이정 유진투자증권 애널리스트는 “분할된 삼성디스플레이가 SMD까지 합병할 경우, 매출액이 29조2400억원(2011년 기준)에 달하는 삼성전자 자회사 중 가장 큰 규모의 회사가 설립되는 것이다”며 “향후 합병된 회사는 아몰레드(AMOLED)사업에 집중해 디스플레이산업에 대한 경쟁력을 더욱더 확대시킬 것이다”고 밝혔다

김정태 NSP통신 기자, ihunter@nspna.com

<저작권자ⓒ 국내유일의 경제중심 종합뉴스통신사 NSP통신. 무단전재-재배포 금지.>

![[NSPAD]LG그룹](https://file.nspna.com/ad/T01_lgfuture_3989.gif)

![[NSP7컷]인터넷은행의 혁신적인 배신 [NSP7컷]인터넷은행의 혁신적인 배신](https://file.nspna.com/news/2023/05/30/photo_20230530123951_639759_0.jpg)

![[NSP PHOTO][업앤다운]건설주 하락…두산에너빌리티↑·금호건설↓](https://file.nspna.com/news/2024/11/28/20241128155845_729226_0.jpg)

![[NSP PHOTO][업앤다운]은행주 상승…JB금융 52주 신고가↑·KB금융↓](https://file.nspna.com/news/2024/11/28/20241128154749_729218_0.jpg)

![[NSP PHOTO]저축은행 3분기 3636억원 적자…전분기 대비 손실 감소](https://file.nspna.com/news/2024/11/28/20241128153526_729211_0.jpg)

![[NSP PHOTO][들어보니]은행권 희망퇴직 시작…지금이 피크…인위적 축소는 없을 듯](https://file.nspna.com/news/2024/11/27/20241127131448_728865_0.jpg)

![[NSP PHOTO][들어보니]해외수주 1, 2위 다툰 삼성물산·현대건설 뒷걸음질..대내외적 원인](https://file.nspna.com/news/2024/11/05/20241105174215_725327_0.png)

![[NSP PHOTO][들어보니]인터넷은행 등 가상계좌 악용 청소년 범죄↑…은행권 작정하고 속이면 심사통과](https://file.nspna.com/news/2024/03/18/20240318130327_688317_0.jpg)

![신한카드[N06] [NSPAD]신한카드](https://file.nspna.com/ad/N06_shinhancard_4327.jpg)

![하나카드[N06] [NSPAD]하나카드](https://file.nspna.com/ad/N06_hanacard_4326.png)

![그라비티[N06] [NSPAD]그라비티](https://file.nspna.com/ad/N06_gravity_4325.png)

![한화[N06][N06_hanwhagroup_4322] [NSPAD]한화](https://file.nspna.com/ad/N06_hanwhagroup_4322.jpg)

![에쓰오일[N06] [NSPAD]에쓰오일](https://file.nspna.com/ad/N06_soil_4321.jpg)

![농협은행[N06] [NSPAD]농협은행](https://file.nspna.com/ad/N06_nhbank_4306.jpg)

![KB국민카드[N06] [NSPAD]KB국민카드](https://file.nspna.com/ad/N06_KBCARD_4299.jpg)

![토스[N06] [NSPAD]토스](https://file.nspna.com/ad/N06_toss_4292.png)

![KB금융지주[N06] [NSPAD]KB금융지주](https://file.nspna.com/ad/N06_kbjiju_4291.gif)

![종근당[N06][N06_jonggdang_4289] [NSPAD]종근당](https://file.nspna.com/ad/N06_jonggdang_4289.png)

![스마일게이트[N06][N06_smilegate_4287] [NSPAD]스마일게이트](https://file.nspna.com/ad/N06_smilegate_4287.jpg)

![기업은행[N06] [NSPAD]기업은행](https://file.nspna.com/ad/N06_IBKBANK_4285.png)

![하나금융[N06] [NSPAD]하나금융](https://file.nspna.com/ad/N06_hanagroup_4283.jpg)

![한진[N06] [NSPAD]한진](https://file.nspna.com/ad/N06_hanjin_4282.png)

![국민은행[N06] [NSPAD]국민은행](https://file.nspna.com/ad/N06_kbstar_4280.jpg)

![영풍[N06][N06_ypung_4279] [NSPAD]영풍](https://file.nspna.com/ad/N06_ypung_4279.png)

![HD현대[N06][N06_HDHKCHUSUN_4278] [NSPAD]HD현대](https://file.nspna.com/ad/N06_HDHKCHUSUN_4278.jpg)

![삼성SDI[N06] [NSPAD]삼성SDI](https://file.nspna.com/ad/N06_samsungsdi_4277.png)

![CJ올리브영[N06][N06_CJGROUP_4276] [NSPAD]CJ올리브영](https://file.nspna.com/ad/N06_CJGROUP_4276.png)

![[NSP PHOTO][금융업계기상도]신한은행 맑음·NH농협은행 흐림](https://file.nspna.com/news/2024/11/22/20241122160608_728217_0.jpg)

![[NSP PHOTO][금융업계기상도]카카오뱅크 맑음·케이뱅크 구름조금](https://file.nspna.com/news/2024/11/15/20241115153449_727092_0.jpg)

![[NSP PHOTO][금융업계기상도]우리은행 비온뒤갬·케이뱅크 흐림](https://file.nspna.com/news/2024/11/08/20241108174637_725979_0.jpg)

![[NSP PHOTO]이창용 한은 총재 가산금리, 금융안정 위해 치룬 비용…내년 초 하락 예상](https://file.nspna.com/news/2024/11/28/photo_20241128121502_729101_0.jpg)

![[NSP PHOTO]먹통된 농협은행 내부통제…행장 교체 가능성↑](https://file.nspna.com/news/2024/11/27/photo_20241127140252_728882_0.jpg)

![[NSP PHOTO]카카오뱅크 밸류업, 카카오톡과 결합…주주환원율 최대 50% 목표](https://file.nspna.com/news/2024/11/26/photo_20241126115829_728591_0.jpg)

![[NSP PHOTO]저축은행 3분기 3636억원 적자…전분기 대비 손실 감소](https://file.nspna.com/news/2024/11/28/photo_20241128153526_729211_0.jpg)

![[NSP PHOTO]이복현 기준금리 인하됐지만 관리 기조 확고히 유지](https://file.nspna.com/news/2024/11/28/photo_20241128112340_729087_0.jpg)

![[NSP PHOTO]환율·내수부진 부담…올해 마지막 기준금리 인하·성장률 하향](https://file.nspna.com/news/2024/11/28/photo_20241128101355_729063_0.jpg)

![[NSP PHOTO]엔씨, 독립 개발 스튜디오 체제 출범…4개 자회사 설립 확정](https://file.nspna.com/news/2024/11/28/photo_20241128100118_729059_0.jpg)

![[NSP PHOTO]은행권 희망퇴직 시작…지금이 피크…인위적 축소는 없을 듯](https://file.nspna.com/news/2024/11/27/photo_20241127131448_728865_0.jpg)

![[NSP PHOTO]대우건설, 베트남 고층 주거복합건물 착공…사업비 약 2억7천만달러 규모](https://file.nspna.com/news/2024/11/27/photo_20241127102545_728790_0.jpg)

![[NSP PHOTO]액션스퀘어, 터키 바이트테크놀로지와 블레이드 IP 라이센싱 계약 체결](https://file.nspna.com/news/2024/11/27/photo_20241127115510_728855_0.jpg)

![[NSP PHOTO]캠코, 국유부동산 대부·매각 481건…유찰시 저렴한 가격 나와](https://file.nspna.com/news/2024/11/26/photo_20241126142906_728659_0.jpg)

![[NSP PHOTO]비상 걸린 비상금대출…20대, 중·저신용자 몰려 연체율↑](https://file.nspna.com/news/2024/11/20/photo_20241120150609_727701_0.jpg)

![[NSP PHOTO][타보니]볼보 XC90 B6 AWD, 온·오프로드 자유로운 안전한 SUV](https://file.nspna.com/news/2024/11/25/20241125171334_728470_0.jpg)

![[NSP PHOTO][타보니]혼다 CR-V 하이브리드, 2.0L 직분사 앳킨슨 엔진·E-CVT 변속기 조화로 소음·진동 개선](https://file.nspna.com/news/2024/11/21/20241121160311_727980_0.jpg)

![[NSP PHOTO][타보니]르노 그랑 콜레오스 하이브리드, 가성비·연비 흠잡을 데 없는 SUV](https://file.nspna.com/news/2024/11/19/20241119163226_727533_0.jpg)