[서울=NSP통신] 김진부 기자 = 두산중공업(034020)의 3분기 실적은 무난할 것으로 보이지만 신규 수주 부진이 예상된다.

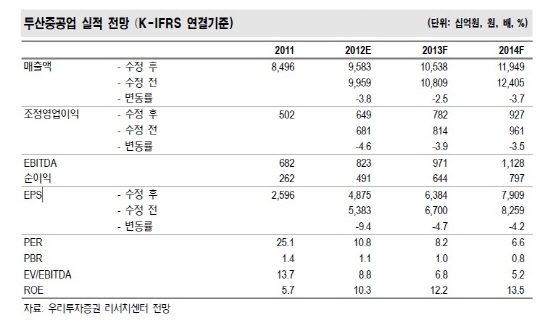

두산중공업의 3분기 연결기준 실적은 매출액 2조4012억원(+21.0% y-y), 영업이익 1293억원(+29.7% y-y, 영업이익률 5.4%)을 기록한 것으로 보인다.

영업이익은 시장 컨센서스(1572억원)를 하회했으며 순이익도 부진할 것으로 예상된다. 이는 자회사의 실적부진으로 인한 지분법이익 감소에 기인한다.

하석원 우리투자증권 애널리스트는 “2012년 두산중공업의 신규수주는 기존 예상치인 10조5000억원 대비 26.7% 하향한 7조7000억원으로 전망된다”며 “이는 올해 안에 반영될 것으로 예상했던 신규수주에 차질이 생겼기 때문이다”고 말했다.

두산중공업의 9월말 기준 신규수주는 3조3000억원 내외다.

두산중공업의 4분기 중 국내 원전(신고리 5, 6호기), 인도 화력발전, 얀부3 담수화플랜트 등을 포함하더라도 보수적으로 4조원 내외의 추가 신규수주가 예상된다.

4분기 영업이익은 2067억원(+59.8% q-q, +42.0% y-y)으로 개선될 전망이다.

이는 계절적 요인과 함께 UAE 원전 1, 2호기 및 사우디 라빅 등 발전관련 대형 프로젝트가 본격적으로 진행될 것으로 예상되기 때문이다.

경제중심 뉴스통신사 NSP통신의 본 자료는 증권사 리서치센터/부동산·경제연구소(원) 등이 발표한 자료로 전문 연구원들의 소중한 리포트를 근거로 작성됐습니다.

김진부 NSP통신 기자, kgb747@nspna.com

<저작권자ⓒ 국내유일의 경제중심 종합뉴스통신사 NSP통신. 무단전재-재배포 금지.>

![[NSPAD]삼성전자](https://file.nspna.com/ad/T01_samsung_4125.gif)

![[NSP7컷]인터넷은행의 혁신적인 배신 [NSP7컷]인터넷은행의 혁신적인 배신](https://file.nspna.com/news/2023/05/30/photo_20230530123951_639759_0.jpg)

![[NSP PHOTO]트럼프 쇼크 집값 기대↓…경기 전망 1년새 최저](https://file.nspna.com/news/2024/11/26/20241126151623_728683_0.jpg)

![[NSP PHOTO]캠코, 국유부동산 대부·매각 481건…유찰시 저렴한 가격 나와](https://file.nspna.com/news/2024/11/26/20241126142906_728659_0.jpg)

![[NSP PHOTO]카카오뱅크 밸류업, 카카오톡과 결합…주주환원율 최대 50% 목표](https://file.nspna.com/news/2024/11/26/20241126115829_728591_0.jpg)

![[NSP PHOTO][들어보니]해외수주 1, 2위 다툰 삼성물산·현대건설 뒷걸음질..대내외적 원인](https://file.nspna.com/news/2024/11/05/20241105174215_725327_0.png)

![[NSP PHOTO][들어보니]인터넷은행 등 가상계좌 악용 청소년 범죄↑…은행권 작정하고 속이면 심사통과](https://file.nspna.com/news/2024/03/18/20240318130327_688317_0.jpg)

![[NSP PHOTO][들어보니]홍콩ELS 0~100% 배상안에 은행권 차라리 신속히 이사회 설득해야](https://file.nspna.com/news/2024/03/11/20240311140210_687034_0.jpg)

![한화[N06][N06_hanwhagroup_4322] [NSPAD]한화](https://file.nspna.com/ad/N06_hanwhagroup_4322.jpg)

![에쓰오일[N06] [NSPAD]에쓰오일](https://file.nspna.com/ad/N06_soil_4321.jpg)

![농협은행[N06] [NSPAD]농협은행](https://file.nspna.com/ad/N06_nhbank_4306.jpg)

![KB국민카드[N06] [NSPAD]KB국민카드](https://file.nspna.com/ad/N06_KBCARD_4299.jpg)

![토스[N06] [NSPAD]토스](https://file.nspna.com/ad/N06_toss_4292.png)

![KB금융지주[N06] [NSPAD]KB금융지주](https://file.nspna.com/ad/N06_kbjiju_4291.gif)

![종근당[N06][N06_jonggdang_4289] [NSPAD]종근당](https://file.nspna.com/ad/N06_jonggdang_4289.png)

![스마일게이트[N06][N06_smilegate_4287] [NSPAD]스마일게이트](https://file.nspna.com/ad/N06_smilegate_4287.jpg)

![기업은행[N06] [NSPAD]기업은행](https://file.nspna.com/ad/N06_IBKBANK_4285.png)

![하나금융[N06] [NSPAD]하나금융](https://file.nspna.com/ad/N06_hanagroup_4283.jpg)

![한진[N06] [NSPAD]한진](https://file.nspna.com/ad/N06_hanjin_4282.png)

![국민은행[N06] [NSPAD]국민은행](https://file.nspna.com/ad/N06_kbstar_4280.jpg)

![영풍[N06][N06_ypung_4279] [NSPAD]영풍](https://file.nspna.com/ad/N06_ypung_4279.png)

![HD현대[N06][N06_HDHKCHUSUN_4278] [NSPAD]HD현대](https://file.nspna.com/ad/N06_HDHKCHUSUN_4278.jpg)

![삼성SDI[N06] [NSPAD]삼성SDI](https://file.nspna.com/ad/N06_samsungsdi_4277.png)

![CJ올리브영[N06][N06_CJGROUP_4276] [NSPAD]CJ올리브영](https://file.nspna.com/ad/N06_CJGROUP_4276.png)

![위메이드[N06][N06_wemade_4269] [NSPAD]위메이드](https://file.nspna.com/ad/N06_wemade_4269.jpg)

![[NSP PHOTO][금융업계기상도]신한은행 맑음·NH농협은행 흐림](https://file.nspna.com/news/2024/11/22/20241122160608_728217_0.jpg)

![[NSP PHOTO][금융업계기상도]카카오뱅크 맑음·케이뱅크 구름조금](https://file.nspna.com/news/2024/11/15/20241115153449_727092_0.jpg)

![[NSP PHOTO][금융업계기상도]우리은행 비온뒤갬·케이뱅크 흐림](https://file.nspna.com/news/2024/11/08/20241108174637_725979_0.jpg)

![[NSP PHOTO]카카오뱅크 밸류업, 카카오톡과 결합…주주환원율 최대 50% 목표](https://file.nspna.com/news/2024/11/26/photo_20241126115829_728591_0.jpg)

![[NSP PHOTO]우리금융 정조준 금감원…금융권 보여주기 매몰](https://file.nspna.com/news/2024/11/25/photo_20241125144424_728399_0.jpg)

![[NSP PHOTO]대출 한파에 은행앱 사실상 개점휴업…카드론 급전 창구 역할 심각](https://file.nspna.com/news/2024/11/21/photo_20241121121742_727902_0.jpg)

![[NSP PHOTO]트럼프 쇼크 집값 기대↓…경기 전망 1년새 최저](https://file.nspna.com/news/2024/11/26/photo_20241126151623_728683_0.jpg)

![[NSP PHOTO]삼성물산, 카타르 담수복합발전 사업 수주 기대 …공사규모 약 4조원·추가수주 전망](https://file.nspna.com/news/2024/11/26/photo_20241126105032_728576_0.jpg)

![[NSP PHOTO]강남 비-사이드 조우진 배우 모든 일터에는 드라마가 있다](https://file.nspna.com/news/2024/11/25/photo_20241125163939_728463_0.jpg)

![[NSP PHOTO]한남4구역 경쟁력…삼성물산 희소성, 현대건설 대단지 구축](https://file.nspna.com/news/2024/11/22/photo_20241122163616_728201_0.png)

![[NSP PHOTO]DL, 캐나다 비료공장 프로젝트 계약 기대…약 486억 규모](https://file.nspna.com/news/2024/11/21/photo_20241121104306_727858_0.jpg)

![[NSP PHOTO]캠코, 국유부동산 대부·매각 481건…유찰시 저렴한 가격 나와](https://file.nspna.com/news/2024/11/26/photo_20241126142906_728659_0.jpg)

![[NSP PHOTO]비상 걸린 비상금대출…20대, 중·저신용자 몰려 연체율↑](https://file.nspna.com/news/2024/11/20/photo_20241120150609_727701_0.jpg)

![[NSP PHOTO]우정사업본부 우체국쇼핑, 플래티어 그루비 도입](https://file.nspna.com/news/2024/11/19/photo_20241119102559_727411_0.jpg)

![[NSP PHOTO]시프트업 3Q 영업이익 356억원 기록…전년比 120.4%↑·전분기比 21%↓](https://file.nspna.com/news/2024/11/18/photo_20241118161021_727322_0.jpg)

![[NSP PHOTO][타보니]볼보 XC90 B6 AWD, 온·오프로드 자유로운 안전한 SUV](https://file.nspna.com/news/2024/11/25/20241125171334_728470_0.jpg)

![[NSP PHOTO][타보니]혼다 CR-V 하이브리드, 2.0L 직분사 앳킨슨 엔진·E-CVT 변속기 조화로 소음·진동 개선](https://file.nspna.com/news/2024/11/21/20241121160311_727980_0.jpg)

![[NSP PHOTO][타보니]르노 그랑 콜레오스 하이브리드, 가성비·연비 흠잡을 데 없는 SUV](https://file.nspna.com/news/2024/11/19/20241119163226_727533_0.jpg)