[서울=NSP통신] 이광용 기자 = 신세계(004170)의 1분기 영업이익은 1~2월 부진으로 전년대비 감소해 컨센서스를 하회했다.

신세계 주가는 올해 중 코스피를 약 3%포인트를 상회했다. 지난해 큰 폭으로 시장이 하회(-20%p)한 점과 올해 중 소비경기 개선에 대한 기대감이 다소 작용한 것으로 분석된다.

1분기 영업이익은 466억원(-7.7% y-y, 별도 기준)으로 컨센서스(524억원)를 하회했다. 이는 판관비 절감에도 불구하고, 부진한 소매 경기와 낮은 기존점 성장세에 기인했기 때문.

총매출은 1조525억원(4.6% y-y)으로 집계됐다. 신규점(의정부점) 효과로 총매출은 증가했으나, 기존점은 전년대비 -1.6% 역신장, 월별 기존점 성장세는 1~2월 역신장에서 전년대비 3월 4%의 증가세로 전환했다.

분기 영업이익 감소는 1~2월 부진에 기인(1~2월 OP 237억원, -28.6% y-y)한다. 3월 영업이익(229억원, 33.0% y-y)은 기존점 성장세 회복과 판관비 절감, 신세계몰의 외형 축소와 마진 개선 등에 기인한다.

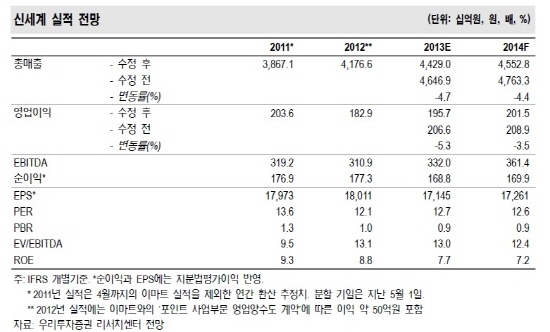

신세계의 연간 OP는 평균 4.4% 하향하나, 센트럴시티 인수에 따른 지분법이익(2013년 655억원, 66.8% y-y, 별도 기준) 증가를 반영했다.

2013년 OP는 전년대비 7.0% y-y증가하나, 차입금 증가 등으로 EPS는 1만7145원(-4.8% y-y, 전년 포인트 사업부 매각이익 50억원 제외)으로 다소 감소할 전망이다.

박진 우리투자증권 애널리스트 “4월 기존점 성장세는 3월보다 둔화 가능성, 월 중반부로 오면서 성장세가 약해지는 가운데 전년동월대비 휴일수 감소가 성장률에 영향 미칠 것으로 보인다”면서 “2분기부터 의정부 신규점 효과(전년 4월 개점)가 제거될 것으로 예상되지만 전체적으로 기저 효과와 비용 절감 통해 전년동기대비 이익증가율은 1분기보다 개선될 전망이다”고 분석했다.

또한, 박진 애널리스트는 “일단 2분기 OP 증가율은 전년대비 7.5%로, 8분기만에 증가세로 전환될 것으로 보인다”고 전망했다.

경제중심 뉴스통신사 NSP통신의 본 자료는 증권사 리서치센터/부동산·경제연구소(원) 등이 발표한 자료로 전문 연구원들의 소중한 리포트를 근거로 작성됐습니다. 해당 정보는 투자 참고용일 뿐이며, 이를 근거로 행해진 주식 거래 등에 대해 책임을 지지 않습니다.

이광용 NSP통신 기자, ispyone@nspna.com

<저작권자ⓒ 국내유일의 경제중심 종합뉴스통신사 NSP통신. 무단전재-재배포 금지.>

![[NSPAD]LG그룹](https://file.nspna.com/ad/T01_lgfuture_3989.gif)

![[NSP7컷]인터넷은행의 혁신적인 배신 [NSP7컷]인터넷은행의 혁신적인 배신](https://file.nspna.com/news/2023/05/30/photo_20230530123951_639759_0.jpg)

![[NSP PHOTO][업앤다운]게임주 상승…컴투스홀딩스↑·팡스카이↓](https://file.nspna.com/news/2024/11/22/20241122172247_728271_0.jpg)

![[NSP PHOTO][업앤다운]은행주 상승…하나금융↑·제주은행↓](https://file.nspna.com/news/2024/11/22/20241122163843_728238_0.jpg)

![[NSP PHOTO][업앤다운]건설주 상승…두산에너빌리티↑·코오롱글로벌↓](https://file.nspna.com/news/2024/11/22/20241122165108_728228_0.png)

![[NSP PHOTO][들어보니]해외수주 1, 2위 다툰 삼성물산·현대건설 뒷걸음질..대내외적 원인](https://file.nspna.com/news/2024/11/05/20241105174215_725327_0.png)

![[NSP PHOTO][들어보니]인터넷은행 등 가상계좌 악용 청소년 범죄↑…은행권 작정하고 속이면 심사통과](https://file.nspna.com/news/2024/03/18/20240318130327_688317_0.jpg)

![[NSP PHOTO][들어보니]홍콩ELS 0~100% 배상안에 은행권 차라리 신속히 이사회 설득해야](https://file.nspna.com/news/2024/03/11/20240311140210_687034_0.jpg)

![[NSP PHOTO]대출 한파에 은행앱 사실상 개점휴업…카드론 급전 창구 역할 심각](https://file.nspna.com/news/2024/11/21/photo_20241121121742_727902_0.jpg)

![[NSP PHOTO]부당대출 조병규 우리은행장 피의자 전환…기소 여부 촉각](https://file.nspna.com/news/2024/11/19/photo_20241119151835_727503_0.jpg)

![[NSP PHOTO]은행 가계대출 1000조원 코앞…GDP대비 91.1%](https://file.nspna.com/news/2024/11/19/photo_20241119103149_727414_0.jpg)

![[NSP PHOTO]한남4구역 경쟁력…삼성물산 희소성, 현대건설 대단지 구축](https://file.nspna.com/news/2024/11/22/photo_20241122163616_728201_0.png)

![[NSP PHOTO]DL, 캐나다 비료공장 프로젝트 계약 기대…약 486억 규모](https://file.nspna.com/news/2024/11/21/photo_20241121104306_727858_0.jpg)

![[NSP PHOTO]은행 3분기 누적 이자이익 44조 4000억원](https://file.nspna.com/news/2024/11/19/photo_20241119100444_727408_0.jpg)

![[NSP PHOTO]김승모 한화 건설부문 대표 사업 기대 실적 위협 요소](https://file.nspna.com/news/2024/11/14/photo_20241114095428_726731_0.jpg)

![[NSP PHOTO]게임이용장애 질병 분류는 부당…K-GAMES, WHO-FIC 의견서 제출](https://file.nspna.com/news/2024/11/12/photo_20241112181617_726477_0.jpg)

![[NSP PHOTO]비상 걸린 비상금대출…20대, 중·저신용자 몰려 연체율↑](https://file.nspna.com/news/2024/11/20/photo_20241120150609_727701_0.jpg)

![[NSP PHOTO]우정사업본부 우체국쇼핑, 플래티어 그루비 도입](https://file.nspna.com/news/2024/11/19/photo_20241119102559_727411_0.jpg)

![[NSP PHOTO]시프트업 3Q 영업이익 356억원 기록…전년比 120.4%↑·전분기比 21%↓](https://file.nspna.com/news/2024/11/18/photo_20241118161021_727322_0.jpg)

![[NSP PHOTO]넷마블 신작 세븐나이츠 리버스 첫 공개…내년 출시 목표](https://file.nspna.com/news/2024/11/16/photo_20241116181341_727183_0.jpg)

![[NSP PHOTO][타보니]혼다 CR-V 하이브리드, 2.0L 직분사 앳킨슨 엔진·E-CVT 변속기 조화로 소음·진동 개선](https://file.nspna.com/news/2024/11/21/20241121160311_727980_0.jpg)

![[NSP PHOTO][타보니]르노 그랑 콜레오스 하이브리드, 가성비·연비 흠잡을 데 없는 SUV](https://file.nspna.com/news/2024/11/19/20241119163226_727533_0.jpg)

![[NSP PHOTO][타보니]K8 하이브리드, 기아의 새 시작 알리는 정통 세단](https://file.nspna.com/news/2024/11/11/20241111153530_726143_0.jpg)