[서울=NSP통신] 김용환 기자 = 두산중공업(034020)의 1분기 실적이 시장 기대치를 충족하는 가운데, 올해 신규수주 또한 기존 전망치보다 상향될 것으로 전망된다.

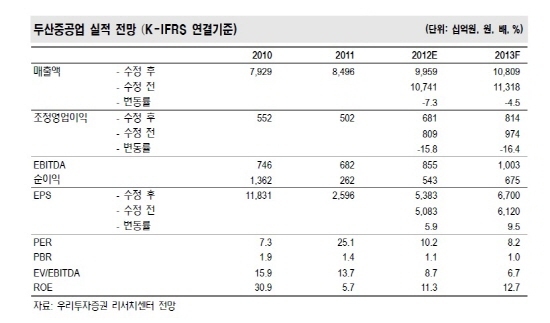

우리투자증권에 따르면, 두산중공업의 1분기 연결기준 실적은 매출액 2조1581억원(+30.4% y-y, -22.6% q-q), 영업이익 1445억원(+26.6% y-y, -0.7% q-q, 영업이익률 6.7%)을 기록한 것으로 추정했다.

영업이익은 시장 컨센서스(1366억원)를 충족한 것으로 보인다.

하석원 애널리스스트는 “이번 실적은 발전부문의 높은 외형성장에 기인한 것이다”며 “다만 수익성이 다소 낮은 사우디 라빅 발전플랜트의 본격적 매출인식으로 수익성은 다소 정체했다. 순이익은 1034억원(-22.2% y-y, +70.5%, q-q)으로 자회사의 지분법 이익이 미치는 영향은 제한적이다”고 말했다.

두산중공업의 2분기 영업이익은 1688억원(+18.0% y-y, +16.8% q-q)으로 점진적 개선될 전망이다. 이는 계절적 성수기, 수익성 높은 발전비중 확대, 저가수주의 매출인식 마무리 단계 등이 반영되기 때문.

하석원 애널리스트는 “2012년 두산중공업의 신규수주는 기존 전망치 대비 14.3% 상향된 12조원 기록될 것으로 보인다”며 “1분기 신규수주는 대략 9000억원으로 부진했지만 2분기에 사우디 얀부 3 담수 및 발전(2조원), 하반기에는 인도(NLC 2조원), 베트남(2조원), 카타르(Ras Laffan 3조원), 쿠웨이트(Aljur 2조원) 발전 및 담수 플랜트, 주단조 및 건설 1조7000억원 등이 예상된다”고 분석했다.

김용환 NSP통신 기자, newsdealer@nspna.com

<저작권자ⓒ 국내유일의 경제중심 종합뉴스통신사 NSP통신. 무단전재-재배포 금지.>

![[NSPAD]삼성전자](https://file.nspna.com/ad/T01_samsung_4125.gif)

![[NSP7컷]인터넷은행의 혁신적인 배신 [NSP7컷]인터넷은행의 혁신적인 배신](https://file.nspna.com/news/2023/05/30/photo_20230530123951_639759_0.jpg)

![[NSP PHOTO]카카오뱅크 밸류업, 카카오톡과 결합…주주환원율 최대 50% 목표](https://file.nspna.com/news/2024/11/26/20241126115829_728591_0.jpg)

![[NSP PHOTO][업앤다운]은행주 상승…카카오뱅크↑·JB금융↓](https://file.nspna.com/news/2024/11/25/20241125164938_728469_0.jpg)

![[NSP PHOTO][업앤다운]건설주 상승…HDC현대산업개발↑·현대건설↓](https://file.nspna.com/news/2024/11/25/20241125155614_728435_0.jpg)

![[NSP PHOTO][들어보니]해외수주 1, 2위 다툰 삼성물산·현대건설 뒷걸음질..대내외적 원인](https://file.nspna.com/news/2024/11/05/20241105174215_725327_0.png)

![[NSP PHOTO][들어보니]인터넷은행 등 가상계좌 악용 청소년 범죄↑…은행권 작정하고 속이면 심사통과](https://file.nspna.com/news/2024/03/18/20240318130327_688317_0.jpg)

![[NSP PHOTO][들어보니]홍콩ELS 0~100% 배상안에 은행권 차라리 신속히 이사회 설득해야](https://file.nspna.com/news/2024/03/11/20240311140210_687034_0.jpg)

![에쓰오일[N06] [NSPAD]에쓰오일](https://file.nspna.com/ad/N06_soil_4321.jpg)

![농협은행[N06] [NSPAD]농협은행](https://file.nspna.com/ad/N06_nhbank_4306.jpg)

![KB국민카드[N06] [NSPAD]KB국민카드](https://file.nspna.com/ad/N06_KBCARD_4299.jpg)

![토스[N06] [NSPAD]토스](https://file.nspna.com/ad/N06_toss_4292.png)

![KB금융지주[N06] [NSPAD]KB금융지주](https://file.nspna.com/ad/N06_kbjiju_4291.gif)

![종근당[N06][N06_jonggdang_4289] [NSPAD]종근당](https://file.nspna.com/ad/N06_jonggdang_4289.png)

![스마일게이트[N06][N06_smilegate_4287] [NSPAD]스마일게이트](https://file.nspna.com/ad/N06_smilegate_4287.jpg)

![기업은행[N06] [NSPAD]기업은행](https://file.nspna.com/ad/N06_IBKBANK_4285.png)

![하나금융[N06] [NSPAD]하나금융](https://file.nspna.com/ad/N06_hanagroup_4283.jpg)

![한진[N06] [NSPAD]한진](https://file.nspna.com/ad/N06_hanjin_4282.png)

![국민은행[N06] [NSPAD]국민은행](https://file.nspna.com/ad/N06_kbstar_4280.jpg)

![영풍[N06][N06_ypung_4279] [NSPAD]영풍](https://file.nspna.com/ad/N06_ypung_4279.png)

![HD현대[N06][N06_HDHKCHUSUN_4278] [NSPAD]HD현대](https://file.nspna.com/ad/N06_HDHKCHUSUN_4278.jpg)

![삼성SDI[N06] [NSPAD]삼성SDI](https://file.nspna.com/ad/N06_samsungsdi_4277.png)

![CJ올리브영[N06][N06_CJGROUP_4276] [NSPAD]CJ올리브영](https://file.nspna.com/ad/N06_CJGROUP_4276.png)

![위메이드[N06][N06_wemade_4269] [NSPAD]위메이드](https://file.nspna.com/ad/N06_wemade_4269.jpg)

![[NSP PHOTO][금융업계기상도]신한은행 맑음·NH농협은행 흐림](https://file.nspna.com/news/2024/11/22/20241122160608_728217_0.jpg)

![[NSP PHOTO][금융업계기상도]카카오뱅크 맑음·케이뱅크 구름조금](https://file.nspna.com/news/2024/11/15/20241115153449_727092_0.jpg)

![[NSP PHOTO][금융업계기상도]우리은행 비온뒤갬·케이뱅크 흐림](https://file.nspna.com/news/2024/11/08/20241108174637_725979_0.jpg)

![[NSP PHOTO]카카오뱅크 밸류업, 카카오톡과 결합…주주환원율 최대 50% 목표](https://file.nspna.com/news/2024/11/26/photo_20241126115829_728591_0.jpg)

![[NSP PHOTO]우리금융 정조준 금감원…금융권 보여주기 매몰](https://file.nspna.com/news/2024/11/25/photo_20241125144424_728399_0.jpg)

![[NSP PHOTO]대출 한파에 은행앱 사실상 개점휴업…카드론 급전 창구 역할 심각](https://file.nspna.com/news/2024/11/21/photo_20241121121742_727902_0.jpg)

![[NSP PHOTO]강남 비-사이드 조우진 배우 모든 일터에는 드라마가 있다](https://file.nspna.com/news/2024/11/25/photo_20241125163939_728463_0.jpg)

![[NSP PHOTO]한남4구역 경쟁력…삼성물산 희소성, 현대건설 대단지 구축](https://file.nspna.com/news/2024/11/22/photo_20241122163616_728201_0.png)

![[NSP PHOTO]DL, 캐나다 비료공장 프로젝트 계약 기대…약 486억 규모](https://file.nspna.com/news/2024/11/21/photo_20241121104306_727858_0.jpg)

![[NSP PHOTO]은행 3분기 누적 이자이익 44조 4000억원](https://file.nspna.com/news/2024/11/19/photo_20241119100444_727408_0.jpg)

![[NSP PHOTO]김승모 한화 건설부문 대표 사업 기대 실적 위협 요소](https://file.nspna.com/news/2024/11/14/photo_20241114095428_726731_0.jpg)

![[NSP PHOTO]비상 걸린 비상금대출…20대, 중·저신용자 몰려 연체율↑](https://file.nspna.com/news/2024/11/20/photo_20241120150609_727701_0.jpg)

![[NSP PHOTO]우정사업본부 우체국쇼핑, 플래티어 그루비 도입](https://file.nspna.com/news/2024/11/19/photo_20241119102559_727411_0.jpg)

![[NSP PHOTO]시프트업 3Q 영업이익 356억원 기록…전년比 120.4%↑·전분기比 21%↓](https://file.nspna.com/news/2024/11/18/photo_20241118161021_727322_0.jpg)

![[NSP PHOTO]넷마블 신작 세븐나이츠 리버스 첫 공개…내년 출시 목표](https://file.nspna.com/news/2024/11/16/photo_20241116181341_727183_0.jpg)

![[NSP PHOTO][타보니]볼보 XC90 B6 AWD, 온·오프로드 자유로운 안전한 SUV](https://file.nspna.com/news/2024/11/25/20241125171334_728470_0.jpg)

![[NSP PHOTO][타보니]혼다 CR-V 하이브리드, 2.0L 직분사 앳킨슨 엔진·E-CVT 변속기 조화로 소음·진동 개선](https://file.nspna.com/news/2024/11/21/20241121160311_727980_0.jpg)

![[NSP PHOTO][타보니]르노 그랑 콜레오스 하이브리드, 가성비·연비 흠잡을 데 없는 SUV](https://file.nspna.com/news/2024/11/19/20241119163226_727533_0.jpg)